上周发布的文章《当VC投资陷入困境:找一个让被投公司盈利的人取代CEO》,得到了一些VC朋友的反馈,有一位VC发给我多篇文章的链接、都是关于最近美国VC的争论。

如同疫情之后的中国VC一样,美国VC们最近一段时间也过得不好,典型的观点比如Angular Ventures创始合伙人Gil Dibner所提到的:“奇怪的时代,仿佛除了几个大基金外,其他基金都会倒闭”。那么,到底发生了什么?

1、PitchBook最近的一份报告称,两家机构(A16Z的 72 亿美元、General Catalyst的60亿美元)在 2024 年的募资额,约占今年年初以来美国VC基金募资总额的 44%。一些LP更倾向于投资顶级VC机构,不愿意投资新的VC。

2、新锐VC机构 Lux Capital创始合伙人Josh Wolfe 发布了他第二季度致 LP 的信,预测 30-50%的VC机构将消失。

“LP 将调整其分配……导致风险投资公司数量大幅减少,LP 资金集中到更少的知名管理者手中,这些管理者在市场起伏时都享有管理声誉,并且能够指导新一代投资者,这些投资者有权与最雄心勃勃的企业家合作,这些企业家被公司和个人合伙人的声誉所吸引。风险投资远非一个民主化的资产类别,而是并且将继续是一个稀缺的生态系统,只有少数公司才能持续获得最有前途的机会。绝大多数新参与者参与的活动相当于在财务上愚蠢的行为。我们预计,多达 30-50% 的风险投资公司将消失。”

3、Sapphire Ventures合伙人Beezer Clarkson提到,对于新兴VC来说,筹集资金绝非易事——历史上只有 17% 的基金从第一期基金进入到第四期基金,而且这个市场比以往任何时候都更具挑战性。

4、Equal Ventures 的合伙人 Rick Zullo 写了一篇关于风险投资灭绝的文章(The Extinction of Venture Capital?),表达了他对当前新兴风险投资经理的担忧,以及这对风险投资生态系统多样性(各方面)的影响。

5、QED Investors 的 Frank Rotman 在一篇X文章中指出中指出,Zullo 的担忧和 Wolfe 的预测在方向上是正确的。Frank 的结论是“如果新兴VC将自己牢牢地定位在两个关键框框之一,他们将取得最佳成绩:The Solo VCO (独立VC) 或 The Non-Consensus Alpha seeker(非共识 Alpha )。”

美国VC面临的这种困境,显然国内VC也同样如此,进一步追问为什么呢?Equal Ventures 的合伙人 Rick Zullo 在10月8日的一篇博客《VC回报的幂律:如果你不是第一,你就是最后一名》(The Power Law of Venture Fund Returns – If you arn’t first, you’re last),可能讲到了根本原因,VC回报带来的。我们知道,VC回报是幂律分布的,但现在这个分布曲线显然更陡峭了,VC的差距越来越大。

Rick Zullo 介绍,VC市场正在经历一些系统性挑战,这些挑战可能会在很长一段时间内压低回报。简而言之,太多资本寻求太少的机会,尤其是在种子阶段。VC市场消除了种子阶段的定价纪律,种子公司的激增使得这一阶段的投资任务变得比以往任何时候都更具竞争力,这让我相信,在当今的环境下,种子投资将产生糟糕的回报。

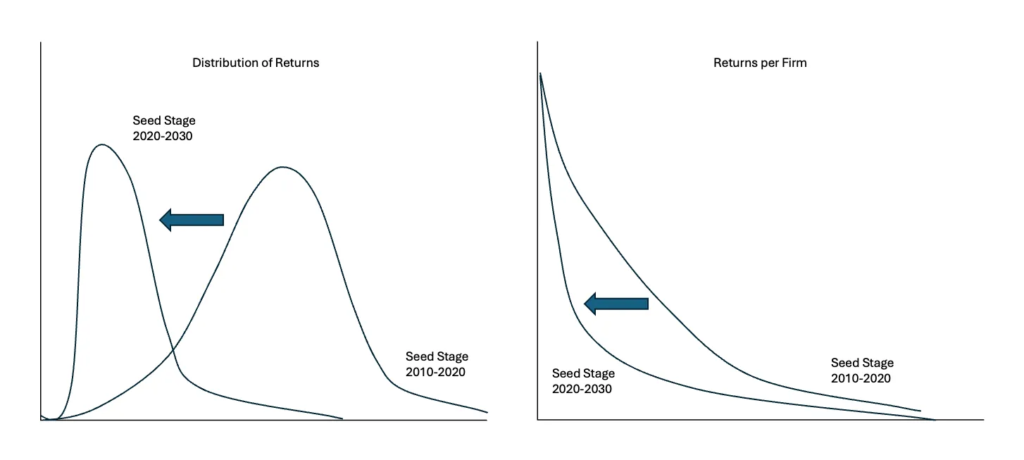

我对这些特征将如何影响VC和LP的回报状况进行了大量的思考,所以我尽力在下面展示这个市场是如何形成的。左边是市场回报的分布。在过去十年中,回报相当正态分布。随着我们前进,我认为竞争加剧将导致回报集中在更少的基金中。当我们用幂律曲线来思考这个问题时,右边的图表示,我们会看到曲线变陡。

这意味着什么?虽然之前提高 20%(即从前四分之一升至前 5%)回报肯定是有益的,但这样做的回报却大幅增加。知名另类资产数据和咨询公司Cambridge Associates的数据表明了这一点。2014 年,VC排名从前四分之一升至前 5% 的好处是回报率额外增加了 16%(绩效提高了 66%)。但当我们在最新年份(2022 年)中看到同样的动态时,从前四分之一升至前 5% 代表 IRR 增加了 48%(绩效提高了 1056%)。成为最好的基金从未如此重要。

数据来自 Cambridge Associates

这对当今的环境意味着什么?摆脱平均表现从未如此重要。虽然脱离群体存在风险,但留在群体中的风险(至少在表现方面)要大得多。最近几年的平均回报率简直糟透了(看Cambridge Associates的数据,DPI、RVPI、TVPI都在全面下滑)。有人可能会说基金仍处于 J 曲线阶段,但我认为这并不能解释我们看到的优秀表现者和卓越表现者之间的差异。

我比以往任何时候都更清楚,与其他人玩同样的游戏是行不通的,因此VC们应该扪心自问,无论他们采用何种策略,他们是否真的有能力跻身前 5%。从 LP 的角度来看,配置者应该向他们的经理提出同样的问题,并考虑将资产配置到指数化大型基金或将资产配置到过于广泛的经理人组合中是否可行,以实现他们的回报目标。

正如著名高管教练 Marshall Goldsmith(马歇尔·戈德史密斯)所说:“让你走到今天的方法,不一定能让你走到明天”。我们作为投资者(无论是VC还是LP)的运作方式很大程度上是由我们过去看到的成功经验形成的,而事实上,过去的模式不太可能在未来取得成功。

我会写下我们自己对什么将有助于在今天/明天的市场中取得成功的想法,但就目前而言,我希望确立真正的差异化需求,这不仅是为了获胜,也是为了生存。