对于今年AI人工智能公司的资本市场,很多谨慎的人总会提到2000年的互联网泡沫危机,但对于引领前沿技术投资的VC而言,会觉得AI这波溢价不是泡沫、是有支撑的。从数据看,从今年初到现在,无论是公开市场(股市)、还是私募市场(VC/PE项目),AI公司都出现了明显的溢价。

美国知名投资人、Theory Ventures创始人Tomasz Tunguz(曾担任Redpoint Ventures合伙人,在SaaS、企业服务、AI等赛道非常资深)在个人博客中介绍了AI公司在私募市场、公开市场的溢价情况:拥有AI产品或战略的上市公司预期市盈率 约为非AI同行公司的2倍;私募市场,拿A轮融资公司举例,GenAI 初创公司的融资后估值约为所有软件公司(软件和SaaS)的 1.5-2 倍,而且这些AI企业在 2024 年的 A 轮融资中占比约为 30%。

具体来看下,enjoy it!

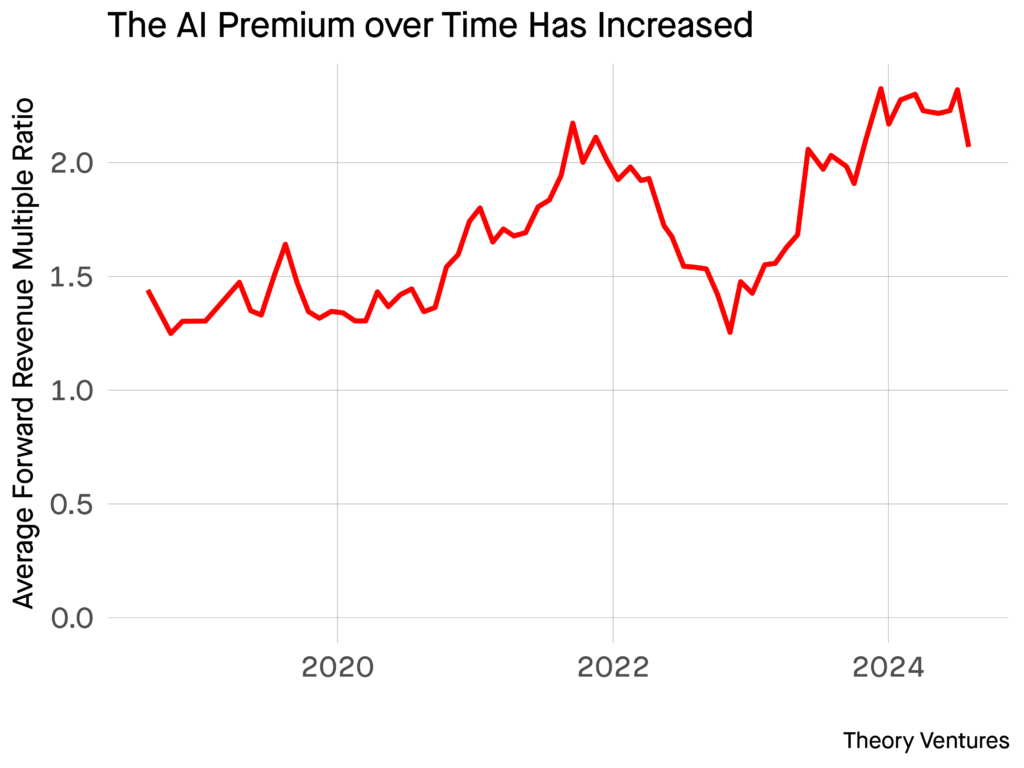

自今年年初以来,我们一直在跟踪上市 AI 公司的表现。拥有 AI 产品或战略的上市公司的预期市盈率(预期市盈率是以企业价值除以预期收入估计)约为非 AI 同行的两倍。

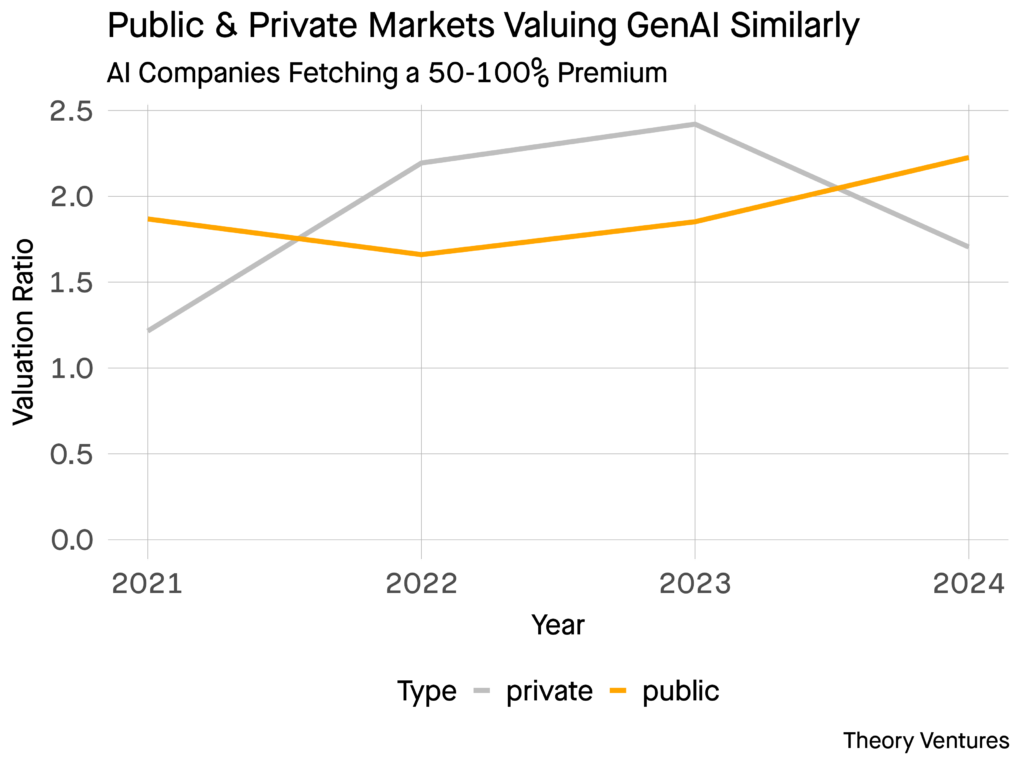

在私募市场中,A 轮融资也是如此。GenAI 初创公司的融资后估值约为所有软件公司的 1.5-2 倍。而且这些AI企业在 2024 年的 A 轮融资中占比约为 30%。

这些更高价格背后的理由在于,人工智能公司未来具有显著的增长潜力,而且增长速度可能比非人工智能的上市公司和私营公司更快。

大多数时候,私募股权往往以趋势和估值引领公开市场。但这次不是这样。市场正在同步发展。这可能是因为 NVIDIA 和微软等主要 AI 上市公司率先推动了市场向前发展。

如果两个市场的AI公司市盈率大致相同,则意味着公开市场和私募市场之间的估值曲线没有扭曲。在过去十年中,私募市场对私募公司应用的市盈率通常高于对公开市场的市盈率,这造成了一种悬而未决的问题——即私营公司在接近 IPO 时需要成长到与估值相符的水平,对AI公司而言,则没有这个问题。

那么问题来了,是公开市场的AI公司价格高呢?还是私募市场给这些AI公司的溢价高呢?